-

jueves, 27 de noviembre de 2008

miércoles, 26 de noviembre de 2008

martes, 18 de noviembre de 2008

Bienaventurados…

“… Bienaventurados los que estan en el fondo del pozo… porque de ahi en adelante solo cabe ir mejorando…”

Joan Manuel Serrat

El punto aqui es saber si estamos en el fondo del pozo.

Yo creo que las posibilidades de que lo hayamos tocado son muy grandes.

Haciendo referencia a la gráfica, para mi el fondo es la zona definida por la linea de soporte (roja) que coincide con el Retroceso de Fibonacci del 88.6%. Esos dos niveles, asi como otros niveles superiores ya pasados, definen la terminacion de un patrón armonico, el “Murcielago”, que es una variante extendida del patrón mucho mas conocido “Gartley 222”, que fue mi inicial presupuesto.

Existe otra posibilidad, que no es, para nada, deseable: que el precio llegue hasta el nivel del “cuadrito rojo” que esta por debajo de la linea de soporte y rebote hacia arriba. Eso nos pondria la acción en niveles de USD 3.85.

Paciencia.

-

lunes, 17 de noviembre de 2008

domingo, 16 de noviembre de 2008

EURGBP for a long term trade

This one could be a very long term trade.

We have a bearish BAT already formed, within a BIG monthly bullish Gartley, now in the CD leg developing.

This trade could take years.

-

martes, 28 de octubre de 2008

RCL, Elliott Wave Perspective

CitiGroup, tiempo para comprar… o añadir.

El patrón Elliot Wave impulsivo bajista que se muestra, podría estar llegando a su fin.

El cambio de tendencia a un patrón correctivo alcista esta por empezar.

-

lunes, 27 de octubre de 2008

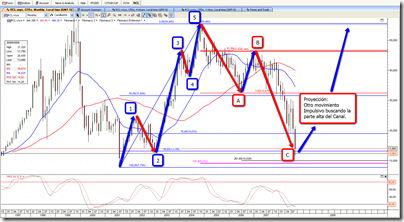

RCL (Royal Caribbean Cr.) Long term.

El análisis de Largo plazo muestra un canal bastante amplio, dentro del cual la acción se ha movido prácticamente toda su historia, definido por los dos máximos encontrados en Octubre de 1.999 y en Noviembre de 2004, así como por el mínimo obtenido en Agosto de 2001.

El descenso desde el ultimo máximo en 2004, escalonado claramente en los niveles FibFan mostrados en la grafica (flechas azules ascendentes), muestra que el precio actual ha roto la última barrera de soporte (nivel del 88.6%, resaltado en amarillo) y se encuentra en camino hacia el bode inferior del canal.

Sin embargo, es importante anotar el rebote experimentado hacia el alza al encontrar el nivel de 12.72 (88.6 Fib Retracement), podría indicar que el precio de la acción estaría cambiando su tendencia para buscar el nivel superior del canal. Lo anterior se confirmaría una vez el precio rompa el nivel de 26.057.

En caso de que el escenario anterior no se confirme, es de esperar que el precio llegue y rebote en el nivel del mínimo anterior en 7.75.

Los dos escenarios anteriores, definen una zona de retroceso, marcda con el recuadro verde.

Palabra clave: ESPERAR.

-

viernes, 24 de octubre de 2008

Signos de subida.

Pienso que dentro del pánico, hay signos de cambio de tendencia.

Por el lado del CITI, acciones en las que por el momento tengo intereses, creo que las divergencias reiterativas y el doble piso de hoy, pueden ser signos de alza.

Por el lado del DOW, varias cosas.

Patrón Gartley alcista y triangulo simetrico o Wolve Wave que marcan una subida en el corto plazo. Habrá que ver como reacciona para determinar posibles objetivos de manera mas precisa.

-

sábado, 18 de octubre de 2008

¿… no contaban con mi astucia?

…Que si la crisis económica mundial es culpa del uno, del otro, de la falta de regulación, de los gringos, de las hipotecas… en fin, se oye de todo. Pero, ¿que es lo que realmente esta pasando?

Una de las premisas básicas del análisis técnico de los mercados financieros es “todos los precios se mueven por tendencias”.

Es común entonces oír expresiones como “…el dólar esta al alza”, queriendo decir que está subiendo, o “…el dólar se está moviendo en un canal alcista”, queriendo decir que los precios fluctúan dentro de una especie de “carretera”, por supuesto, subiendo.

En la gráfica de abajo podemos observar un ejemplo, de como el precio de una acción se mueve a lo largo del tiempo dentro de la “carretera” limitada por las líneas azules ascendentes.

Gráfica 1

También podemos darnos cuenta de que la subida del precio no fue de “un solo tirón” sino que implico pequeñas subidas y bajadas (indicadas por las líneas de dirección) dentro de los límites marcados por la “carretera“.

A finales del siglo XIX El famoso Charles DOW, Creador del índice DOW-JONES, dijo sobre las tendencias que estas pueden ser clasificadas en tres tipos: Principal, Secundaria y Menor.

Así las cosas, si mostramos una vista más amplia de la gráfica de arriba (Gráfica 2), podremos ver que la supuesta tendencia alcista no es más que una Tendencia Menor dentro de una Tendencia Secundaria bajista.

Gráfica 2

Si ampliamos mas todavía nuestro punto de vista (Gráfica 3), veremos que las tendencias Menor y Secundaria, están contenidas dentro de la Tendencia Primaria, que es alcista y mayor que ambas.

Gráfica 3

La identificación de las tres tendencias y los canales que las delimitan, es, entre muchos métodos, una manera de poder interpretar y proyectar el movimiento de una acción. Así se mueven los mercados, y así hay que analizarlos. Más de un siglo después, los métodos y teorías de Charles Dow son totalmente vigentes.

Según lo anterior, pretender que las acciones de una empresa subirán de precio por los siglos de los siglos es un absurdo técnico.

¿por que suben o bajan los precios?

Vender y comprar son las dos causas de que los precios de las acciones suban o bajen.

Siempre hay inversionistas que venden sus acciones para que otros las compren y viceversa.

Si hay muchos inversionistas comprando, el producto (acciones) se escasea y por consiguiente los precios suben.

Si hay muchos inversionistas vendiendo, hay mucho producto disponible (acciones) y los precios bajan.

Ahora… ¿por que compran o venden? Por dos sentimientos ancestrales: CONFIANZA o MIEDO.

Compro (me expongo) cuando tengo confianza. Vendo (me protejo) cuando tengo miedo.

Los movimientos bruscos de caída de precios se generan cuando el miedo generalizado de los inversionistas los hace vender sus acciones. Contrariamente, los movimientos bruscos de subida de precios se dan cuando la confianza generalizada de los inversionistas hace que estos compren.

No entraremos a analizar cuáles son las causas que generan el miedo o la confianza (lo que se conoce como Análisis Fundamental), pero esos son los dos motores de cualquier mercado.

En el anterior orden de ideas, comprar acciones es un muy buen negocio cuando una Tendencia Menor bajista (precios bajando) cambia de dirección para retomar la dirección alcista de la Tendencia Mayor que la contiene (precios subiendo).

¿Confundido?

Gráfica 4

El Indice Dow-Jones creado por nuestro amigo Charles Dow, representa el promedio de los precios de las acciones de las 30 empresas norteamericanas más representativas de la bolsa de Nueva York. De él hacen parte empresas como Coca Cola, Mc. Donald’s, Exxon Mobil, Citigroup, Microsoft, Hewlett- Packard, IBM, Johnson & Johnson, etc. (Ver todas las empresas aqui)

Lo anterior quiere decir que si el índice Dow-Jones baja, es porque el promedio de las acciones que lo componen también bajó, significando que las acciones más representativas de la bolsa de Nueva York están perdiendo valor. Lo contrario, significa que están ganando valor.

Remitiéndonos a las graficas del principio, dependiendo de en que tendencia se analice el precio, los movimientos esperados son más o menos grandes. En perspectivas de meses o años, las subidas y bajadas son más grandes que en perspectivas de días u horas, pero es claro que en algún momento de la vida de una acción, sus precios bajaran sustancialmente para, muy seguramente volver a subir.

Miremos la gráfica hitorica del Indice Dow-Jones desde el año de 1.987.

Gráfica 5

Interesante ¿no?

Escuchamos permanentemente que “…el índice Dow-Jones ha caído a niveles inesperados”… , “...cae a niveles de hace cinco años…” , “…parece no encontrar soporte…”

Si analizamos la gráfica, podremos ver que el movimiento actual del índice (bajista) no es más que una Tendencia Secundaria bajista contenida dentro de una Tendencia Primaria alcista, que, muy seguramente, ha encontrado o encontrara soporte en uno de las dos líneas que delimitan la “carretera” (canal) dentro de la que se está moviendo.

Ahora… ¿que pasaría si no encuentra soporte?…esperemos mejor que lo encuentre.

El análisis técnico es una herramienta permanentemente usada por los traders y corredores de bolsa, como un complemento al análisis fundamental (contexto político, económico, social, etc.)

Sería absurdo pensar que los profesionales de este negocio “no contaran con la astucia” del mercado, que siempre da señales antes de cualquier movimiento, independientemente de cuales sean las causas (Análisis Fundamental) que lo provocan.

Como diría George Soros, magnate del mundo de las acciones:

"…entre peor parezca la situación, menos esfuerzo es necesario para cambiarla y mayor potencial de ascenso posee."

-

P.S. Los comentarios son valiosamente bienvenidos.

-

domingo, 12 de octubre de 2008

¿… llegó la hora?

Varias señales nos pueden estar indicando que ha llegado la hora de un retroceso en la devaluación del peso frente al dolar, por lo menos durante un tiempo.

Zona FIB

El primer análisis corresponde a la determinación de una Zona Fib, usando para ello Retracements (Retrocesos) y Fans (Abanicos) de Fibonacci. La confluencia de niveles clave genera lo que se conoce como la Zona Fib con mayor probabilidad de comportarse, en este caso, como resistencia.

En la Grafica anterior, las líneas descendentes de izquierda a derecha, corresponden a los FibFans trazados desde los dos máximos ocurridos en los años 2003 (en verde) y 2006 (en naranja), hasta el mínimo ocurrido en el año 2008, a partir del cual se ha generado la actual tendencia devaluacionista.

Las líneas amarillas, indican los Retrocesos Fibonacci trazados desde el máximo mayor en 2003 y los dos máximos menores ocurridos en 2007 y 2008, hasta el mínimo menor ocurrido en 2008.

El recuadro rojo indica la Zona Fib en la cual se debe esperar encontrar una resistencia importante que detendría el ascenso del par.

Según este análisis, la zona esta entre 2.352 y 2.412.

Andrew´s Pitchfork

El Segundo análisis utiliza la herramienta Andrew´s Pitchfork (APF), para determinar los movimientos medidos del par.

En la grafica anterior, encontramos 3 APF´s.

He duplicado el APF inferior para determinar los posibles niveles de resistencia. Además he trazado un APF mas pequeño, contenido dentro de los dos mayores, el cual nos ayuda, junto con un Fib Retracement y Fib Fan trazados desde el máximo ocurrido en 2006, a determinar una zona de resistencia entre 2.396 y 2.429, con posibilidad de extenderse hasta el limite superior del APF, alrededor de 2.470 (este nivel estaria en concordancia con la opcion dos del analisis Elliott mostrado mas adelante).

Elliott Wave.

Para finalizar, pero no menos importante, el análisis de Ondas Elliott, el cual indicaría que el retroceso es inminente.

Sin embargo, dada la asimetría del patrón ABC mostrado arriba, bien podríamos estar en presencia de un movimiento impulsivo antes que uno correctivo, lo cual nos daría otra perspectiva (opción 2) en la que mayores precios estarían por llegar.

martes, 2 de septiembre de 2008

lunes, 1 de septiembre de 2008

USDCHF ... keep waiting

Seems to be that is a Head and Shoulder in the monthly time frame. If it is, it will be a very huge move to the downside that could least several years.

In the mean time, the retest of that resistence level, wich have the form of an AB=CD, give us the posibilities of taking some pips in the incoming drop.

domingo, 24 de agosto de 2008

EURCAD, AB=CD within a Bearish Butterfly in Weekly

The AB=CD pattern is perfect.

Even Though Price broke and made a sort of retest of the Fib Fan 61.8 level, i will wait for a better confirmation, because of the proven strongness of the bottom trendline of the previous downtrend channel in H4.

Additionally, there is a Regular Bullish divergence in the making that could be sings of price rejecting from that dinamical level.

My trigger will be the 61.8% Fib Retracement of the H1 last leg, or the retest of the 61.8% FibFan.

Stop Loss (50 pips) will be placed over the 78.6% fib level of the same leg.

Initial Target will be on the 78.6 FibFan level (about the 50% Fib Retracement of the Daily AB=CD Pattern) which give us an excellent R/R Ratio (50/800).

viernes, 22 de agosto de 2008

lunes, 28 de julio de 2008

USDCOP, "por el respeto..." de las líneas de tendencia

La línea de tendencia bajista (en rojo) esta probando ser una importante zona de Resistencia/Soporte. Notese la acción por debajo y por encima de ella.

Prevalece la tendencia alcista, lo que se evidencia claramente en el respeto por la línea de tendencia mencionada, que ahora actúa como soporte, a pesar de la noticia referente al alza en la tasa de interés del Banco de la Republica al 10%.

Además, el canal alcista (líneas azues) también se ve respetado (ya en dos ocasiones) juiciosamente por el precio.

Importante tambien el cruce alcista del indicador estocástico.

Será crucial para el desarrollo completo del patrón correctivo, ver si el respeto se mantiene con la siguente línea de tendencia bajista (encima de la actual).

Proximo objetivo: 1.870

-

viernes, 25 de julio de 2008

Amanecerá y veremos...

Algunas semanas atrás, elucubraba acerca de los dos enfoques del análisis de los mercados financieros.

¿Que prima? ¿Lo fundamental? o lo técnico… léase ¿qué fue primero? ¿el huevo?... o la gallina.

Una de las premisas del análisis técnico es “…el precio lo descuenta todo...”, queriendo decir con esto que cualquier aspecto fundamental (coyuntura, noticias, decisiones de los bancos centrales, etc.) se refleja en el precio, el cual se comporta dentro de unos parámetros técnicos. Por lo anterior, un analista técnico no debería depender de dichos aspectos fundamentales para hacer proyecciones de un mercado.

En esos días, había empezado a hacer, por primera vez, un análisis técnico del par dólar/peso colombiano. Obviamente y a diferencia de otros pares, en este me vi obligatoriamente influenciado por el contexto.

Mi análisis técnico decía que el par debería corregir su tendencia a la baja, pero eso no era coherente con el comportamiento del precio ni con las señales fundamentales que indicaban que el dólar seguiría cayendo.

Mirando en retrospectiva, con lo único que mi análisis tenia coherencia era con la apremiante necesidad de que el dólar subiera, expresada principalmente por los exportadores y por las familias que reciben remesas en dólares que, valga la oportunidad decirlo, no son pocas.

En el lapso de dos semanas empezaron a darse sutiles señales de cambio y finalmente se hicieron los anuncios que sirvieron de detonantes para la brusca corrección que se ha experimentado.

Hoy, el Banco de la República ha subido las tasas de interés de referencia de 9.75 al 10%, como medida de control a otro factor importante: la inflación. Básicamente lo que busca el banco es encarecer el dinero para que haya menos efectivo circulando. Eso evita que haya compras excesivas o superfluas, lo cual a su vez aumenta la oferta, bajando los precios de la canasta familiar y por consiguiente la inflación.

La paradoja es que el alza en las tasas de interés, que busca solucionar el problema de inflación, genera problemas con la tasa de cambio.

Pero, ¿por qué las tasas de interés afectan la tasa de cambio?

La diferencia entre las tasas de interés de dos países, hace que los inversionistas inviertan su dinero en el país que mas interés les paga por el mismo.

En estados unidos, la tasa de interés de referencia es del 2% mientras que en Colombia hoy quedo en 10% (8 puntos de diferencia). De la manera más simple, para un inversionista siempre será más rentable traer sus dólares a Colombia, donde le pagan 8% más que en los Estados Unidos.

Quiere decir entonces, que la medida tomada hoy contribuirá a aumentar la cantidad de dólares en el mercado colombiano, haciendo que estos se “abaraten” (mucha oferta), lo cual debería traducirse en una nueva tendencia a la baja de la tasa de cambio.

Hace unas semanas, el gobierno ha venido tomando una serie de medidas que, por su parte, deberían contrarrestar la caída del dólar.

Pero, ¿por qué digo “debería”?

Los mercados financieros, y en general todos los mercados, son gobernados principalmente por dos sentimientos: miedo y confianza. Vendo cuando tengo miedo y compro cuando estoy confiado.

Volviendo a la pregunta del principio, resulta más que interesante ver como se entrelazan unas cosas con otras para finalmente encontrar coherencia en el precio.

A lo que me refiero es a que las señales técnicas evidencian que “algo” está a punto de suceder, como resultado del miedo o la euforia que el precio actual despierta en los inversionistas.

Finalmente, los inversionistas y los grandes “movedores de mercados” actúan (compran o venden) y todo encuentra coherencia.

Transar en cualquier mercado, no es más que evidenciar e interpretar señales y actuar en función de ellas, teniendo en cuenta cuando debo o no entrar al mercado y, si entro, cuando y en qué condiciones salir de él.

El precio del par Dólar/peso está desarrollando un patrón de corrección que no está terminado aún. El punto es que técnicamente dicho patrón debe completarse, lo cual implica que el precio debe llegar por lo menos al máximo reciente, es decir, 1.950 pesos por dólar.

Habrá que ver si las medidas tomadas por el gobierno son suficientes para contrarrestar el flujo de dólares y las tomadas por el Banco de la República para controlar la inflación.

Amanecerá y veremos.

miércoles, 23 de julio de 2008

USDCOP... de acuerdo a lo proyectado

El par se esta desenvolviendo de acuerdo a lo proyectado.

Ahora debe rebotar en la Línea de Tedencia descendente para retomar su camino al alza.

Momento crítico.

-

lunes, 21 de julio de 2008

USDCOP Resitencia violada

Rota la linea de tendencia descendente que actúa como un nivel dinámico de resistencia (quiere decir que no es un nivel horizontal sino diagonal), es de esperarse un "retest" de la misma, es decir, que el precio baje al nivel dinámico que ha sido violado, para después retomar su camino al alza. Eso se conformaría en un patrón de compra de muy buena calidad (123 formation), confirmando la tendencia alcista de corto plazo.

El patrón correctivo tipo "ABC" se encuentra ahora "desenvolviendo" la onda "C"; como he dicho en días anteriores, es de esperarse que llegue, por lo menos, al máximo ocurrido en "A" (1.951).

La gráfica semanal muestra mas claramente el favorable escenario para el forectast anterior (mínimos y máximos mayores).

-

jueves, 17 de julio de 2008

lunes, 14 de julio de 2008

viernes, 11 de julio de 2008

jueves, 10 de julio de 2008

martes, 8 de julio de 2008

EURUSD Bearish BAT & AB=CD

UPDATE (Jul/10/09:38)

AB=CD just completed.

Lets see if the hole pattern, i mean the Bearish Bat, will complete.

ORIGINAL POST

-